企業概要書(IM)は、譲受候補企業が譲渡企業を理解・評価し、M&Aの検討を進めるか判断するための重要な資料です。本記事では、M&AにおけるIMとは何か、IMが必要な理由、記載内容などについて解説します。

企業概要書(IM)とは

M&Aにおける企業概要書とは、譲渡企業の詳細情報を一冊の資料にまとめたものです。「Information Memorandum」を略してIM(アイエム)と呼ぶことも多いです。「Information Package」を略したIPも同じ資料です。

企業概要書には、事業内容や財務状況など、譲渡企業の詳細なデータが含まれています。通常、ノンネームシートに興味を示したお相手候補に(秘密保持契約を締結した後で)提供されます。お相手候補は、企業概要書の内容を基にM&Aを本格的に検討するため、この資料はM&Aプロセスにおいて非常に重要な役割を果たします。なお、企業概要書は、M&A仲介会社などの外部機関が作成します。

▷関連:M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

ノンネームとの違い

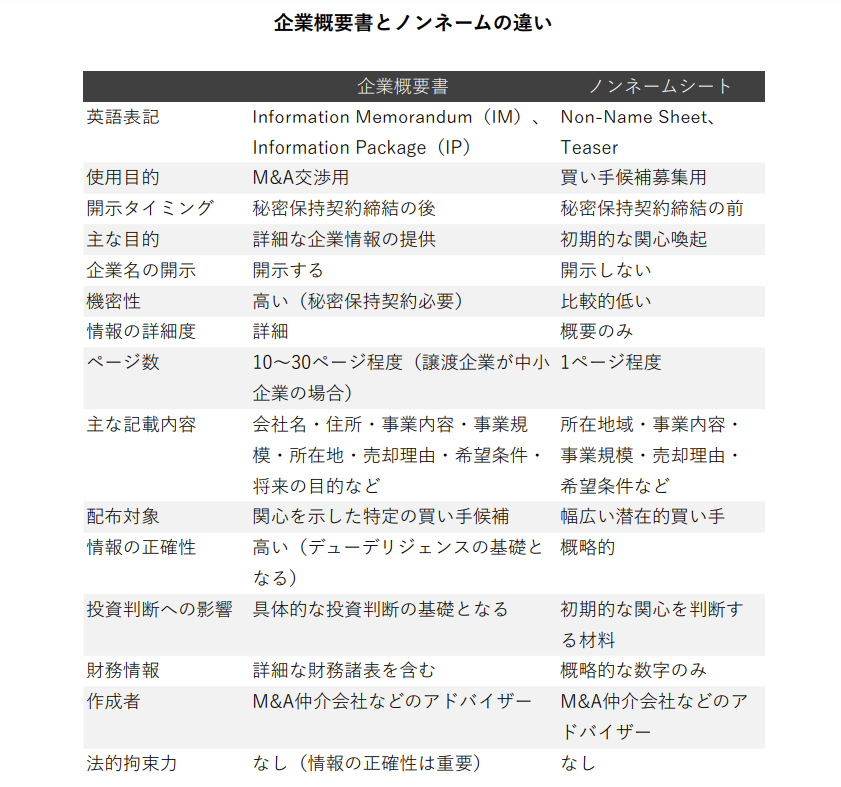

企業概要書(IM)と似た書類に、ノンネームシートという資料があります。M&Aの初期段階に使われる資料で譲渡側がお相手候補を探すための資料となります。IMは譲渡企業の詳細情報がまとめられていますが、ノンネームシートは匿名性が保たれた上で譲渡企業の概要のみが記載される資料となります。以下の表では、両者の違いを詳しく比較しています。

▷関連:M&Aの基本的な流れ|中小企業の会社売却のプロセス・進め方とは

企業概要書を開示するタイミング

企業概要書(IM)は、譲渡企業の社名を含む詳細情報が記載された書類であるため、情報管理の観点から、開示するタイミングは慎重に行う必要があります。

譲受企業との交渉が始まる前のタイミング

企業概要書(IM)は、ノンネームシートでお相手候補企業の初期的関心の有無、強さを確認し、ある程度強い関心を持った先へ開示します。IMは、お相手候補企業が、譲渡企業とのM&Aを検討するかを判断する資料となりますので、譲受側との交渉が始める前にIMを開示することになります。

秘密保持契約の締結後に開示する

企業概要書(IM)は、譲渡企業の社名を含む詳細情報が記載されています。IMに記載されている情報が、譲渡企業の競合他社や取引先、従業員に知られると、その後の譲渡企業の事業運営に悪影響を及ぼす可能性があるため、IMの取り扱い及び管理は非常に重要となります。IMの漏洩を防ぐため、お相手候補企業とIMを提供するM&A仲介会社の間で秘密保持契約書を締結した後で、IMを開示します。

▷関連:秘密保持契約書とは|M&Aでの締結時期・雛形・注意するポイント

企業概要書が重要である理由・役割

企業概要書(IM)は、譲渡企業と譲受候補企業の双方にとって重要な位置付けの資料になります。

譲渡側にとっての企業概要書

企業概要書(IM)は、譲渡対象企業にとっては、自社の特徴や企業価値を譲受候補企業へ正確に伝える為の資料となり、内容次第で自社のM&Aが希望通り進むか否かを左右しますので、IMは非常に重要な役割を果たします。

M&Aにおいて希望を達せられるか否かは、自社の正しい評価・魅力を譲受側に伝えることができるかどうかにかかっています。なかには企業秘密や経営上の施策など世間に公表されていないノウハウや仕組みもあり、譲受候補企業が興味を示すようIMを作成することが重要です。また、IMの作成で現経営者も気が付いていない自社の強みを認識する機会にもなりますので、経営に関する見識のあるM&A仲介会社に依頼することをお勧めします。

譲受側にとって企業概要書

譲受候補企業は、IMを参考に自社のM&A戦略に合致するか、譲受価格はどの位が妥当か、など譲受する際の条件を検討するために使用します。また、顧問税理士や顧問弁護士のアドバイスを受けたり、取引銀行から資金調達する際の説明資料としても利用されることがあります。

▷関連:M&A条件の交渉ポイント!交渉の流れ・注意点・確認事項も解説

企業概要書の記載内容

企業概要書(IM)の記載内容は、譲渡企業の業種・業態やグループ会社の有無等により、ケースバイケースになります。以下では、どのような業界にも共通する一般的な記載内容を紹介します。

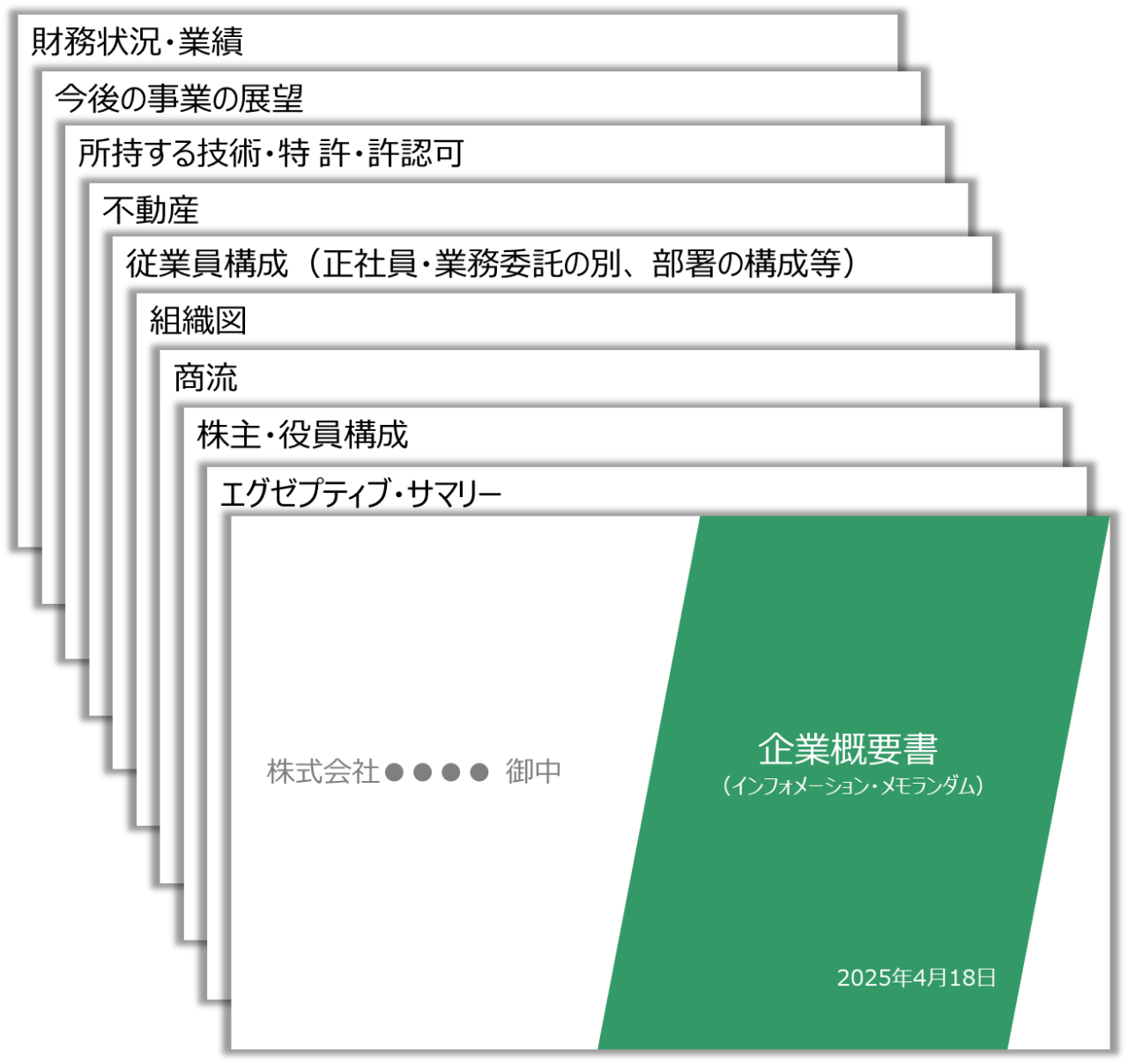

企業概要書のサンプル・構成

企業概要書(IM)は、以下のようなイメージの資料になります。ボリューム的には、少なくとも10ページ程度、通常は20~30ページ位の資料になることが多いです。

出所:経済産業省「中小M&Aガイドライン」を基に当社にて加工

IMの構成の一例ですが、以下のようなものになります。

エグゼクティブサマリー

- 会社名、所在地、設立年月日

- 資本金、株主構成

- 事業内容の概要

- 財務ハイライト(売上高、営業利益など)

- 譲渡希望条件

会社概要

- 沿革

- 役員構成と経歴

- 従業員数と構成

- 保有する許認可や資格

- 事業所・工場などの所在地

事業内容

- 主要製品・サービスの詳細

- ビジネスモデルの説明(図解を含む)

- 主要取引先(販売先、仕入先)

- 市場シェアや競争優位性

- 業界動向と自社のポジショニング

- SWOT分析などの経営分析フレークワーク

組織体制

- 組織図

- 部門別の人員配置

- 従業員の平均年齢、平均給与

- 人事制度の概要

財務状況

- 過去3期分の貸借対照表、損益計算書

- 主要な財務指標の推移

- 借入金や社債の詳細

- 実態B/S、正常収益力の把握

- 資産・負債の詳細(固定資産一覧など)

今後の事業計画

- 中期経営計画の概要

- 新規事業や設備投資の計画

- 売上・利益の予測

M&Aの背景と希望条件

- 譲渡理由の詳細説明

- 希望する取引スキーム

- 株式譲渡の場合の株式評価額

その他

- 知的財産権の保有状況

- 訴訟リスクや環境問題などの潜在的リスク

- 主要な契約の概要

IMの作成にあたっては、お相手候補企業が理解しやすいよう、図表やグラフを効果的に使用し、視覚的にも分かりやすい資料を心がけることが必要です。また、自社の強みや成長性を適切にアピールしつつ、正確で誠実な情報開示を行うことが、M&Aの成功につながります。

▷関連:M&Aで「会社を売りたい」経営者へ。売り手の利点と欠点・注意点

企業概要書の記載項目

企業概要書(IM)に記載される項目の一部について、説明します。

企業概要

社名、沿革、設立年月日、役員構成・株主構成、役員経歴、保有認可や許可、本社・工場・営業所の所在地、保有不動産の状況など譲渡対象企業の企業概要について、詳しくまとめます。譲渡対象企業の全体像把握の為の必要事項となりますので、最新情報を正しく記載するようにしてください。

中小企業の場合、会社案内やホームページが十分に整備されていないことが多く、事業内容などを一目で把握することが困難です。そのため、アドバイザーが詳細な分析を行い、情報を可視化する必要があります。また、会社パンフレットや決算書だけでは、譲受企業がM&Aを検討する際に必要な情報として不十分です。

事業内容

自社商品・サービス、取引先一覧、商流、市場ポジション・優位性などについて詳しくまとめます。譲受候補企業が同業種であったとしてもノウハウや事業運営方針が異なりますし、M&Aでは譲受候補先が異業種となる場合もある為、自社の事業内容を詳しく記載し自社の魅力をアピールするようにしましょう。

譲受企業が注目するポイントの一つとして、取引先の業種や規模、取引件数、構成比などが挙げられます。主要な取引先については、上位5~10社程度の情報を以下の形式で提供すると、より具体的な参考資料として活用してもらいやすくなります。

SWOT分析等で譲渡企業の強みをアピールする際には、以下に留意します。

- 強みを「営業」「商品」「生産・技術」「組織」といった分野ごとに整理し、それぞれ詳しく説明する。

- 商品の特性は、写真や図解を活用し、視覚的な効果を高めて魅力を伝える。

- 他社製品との比較データを提示することで、自社事業の競争力を明確にアピールできる。

- 実績や経験、資格、許認可、成果など具体的な数値や事例を盛り込み、信頼性と説得力を強化する。

組織

会社組織図、従業員名簿(性別、年齢、保有資格、役職、直近年収)、就業規定などについて詳しくまとめます。譲渡対象企業がどのような体制で運営されているか、どのような人材を引き継ぐことができるのかは、譲受候補企業がM&Aを検討する上で非常に重要なポイントになります。従業員の名前を開示したくない場合は、氏名欄をブランクにし対応することもあります。就業規定と労働実態との齟齬がある場合、規定を実態に合わせるなど是正しておくことをお勧めます。

財務状況・業績

直近3期分の貸借対照表・損益計算書、譲渡対象企業の簡易企業価値算定表をまとめます。特に簡易企業価値算定表では、貸借対照表を時価ベースに変更したり、譲渡対象企業の正味の営業利益(修正営業利益)を算出することにより、譲受候補企業に正しく評価してもらう為の参考資料となります。

- 財務内容に急激な変化ある場合(売上減少理由、負債増加理由など)は、その理由を記載し悪い印象を与えないようにする。

- 現在、業績が振るわない企業については、「その原因を明確に示し、具体的な改善策を提案」することで、買い手候補に前向きな印象を与える。

- ●過去3期分の決算書データを基に、数値の推移を整理・作成する。

- 異常値や特異な数値が含まれる場合は、その理由を脚注で明記する。

- ●数値の変動幅が大きい場合は、その背景や要因を併記することで理解を深めやすくする。

固定資産・設備

本社事務所・店舗・工場の所在地・面積・取得価額、機械設備一覧、保有自動車(トラック)一覧、リース資産などについて、詳しくまとめます。譲受候補企業としては、現状の生産能力の把握や譲受後、追加の設備投資の有無検討などの参考資料となります。減価償却費の内訳も確認したいとの意向もありますので、保有固定資産が多い場合は、固定資産台帳兼減価償却計算書などをIMと合わせて提示することも可能です。

固定資産に関する情報は、可能な限り現状を正確に反映させることが重要です。固定資産台帳の記載内容が現況と一致しない場合は、その差異を脚注などで補足説明するなど、適切な対応を心がけると役立ちます。

許認可・法規制

譲渡対象企業または代表者に紐づく、事業運営上必要となる許認可一覧(許認可番号、有効期限など)、法規制一覧などをまとめます。許認可の種類・法規制はM&Aスキームによって引き継げるものと引き継げないものがある為、譲受候補企業は、譲受後の事業運営に支障を来さないよう把握する為の参考資料となります。

事業計画

譲渡対象企業が、現在実行中の事業計画・将来の事業計画・計画の進捗状況を詳しくまとます。事業計画を基に譲受候補企業は、譲受後の資金やリソース投下で譲渡対象企業が描いた事業計画を加速させることができれば、より大きなシナジーを見込むことができます。実態に沿った計画を提示することにより、譲受候補企業の買収欲を掻き立てることができれば良い条件を引き出す可能性が高まりますので、作成することをお勧めします。

譲渡理由

譲渡理由を明確にしておくことは、譲渡側・譲受側両者にとって重要なポイントです。譲渡側としては、M&Aの検討が進むと経営者も不安や迷いがでることが多々あります。その際、M&Aの目的をしっかり持っておくことが判断を間違えないための対策になります。また、譲受側にとっても譲渡側の譲渡理由に矛盾があると、何か問題がある企業でないかと心配になりますので、IMには譲渡理由を明確に記載するようにしましょう。

▷関連:なぜ企業譲渡する?事業承継でM&Aを決意した理由・相談事例

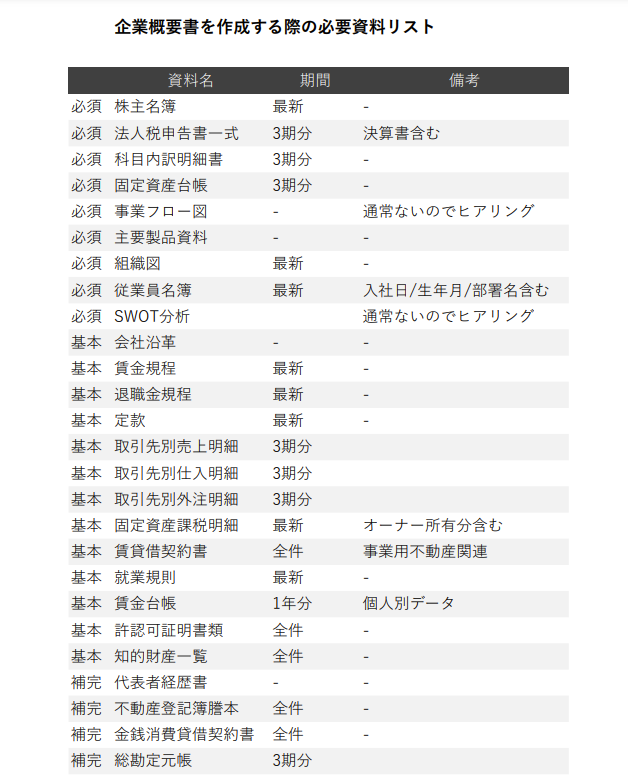

企業概要書作成のための必要資料

企業概要書(IM)をM&A仲介会社が作成する上で、提供を依頼される資料もまたケースバイケースにはなります。あくまで一例ですが、下表の必要資料リストをご参考ください。

▷関連:中小企業がM&Aで譲渡する最適なタイミングとは?好条件のポイント

企業概要書の作成上のポイント

企業概要書(IM)は、M&Aのマッチングにおいて非常に重要な役割を果たします。適切に作成されたIMは以下の果実をもたらします。

- 譲渡企業の経営者の長年の努力を反映する

- 決算書等の数値データだけでは表現できない成長ポテンシャルを伝える

- より高い評価額での譲渡につながる可能性を高める

譲渡側と譲受側それぞれが注意すべきポイントを解説します。

▷関連:事業売却の相場と金額の決まり方|価格算定方法・交渉ポイント

譲渡側が気をつけるべき3つのポイント

1. 自社の強みと魅力を効果的に伝える

IMの主な目的は譲渡対象企業の現状を伝えることですが、同時に自社の強みや魅力を効果的にアピールすることが重要です。これにより、以下のメリットが期待できます。

- より多くの譲受候補企業の興味を引く

- 明確なシナジーが期待できる譲受候補企業との出会いの可能性が高まる

2. 情報の正確性を徹底する

虚偽の情報を記載することは絶対に避けるべきです。デューデリジェンス(買収監査)の過程で、ほとんどの情報が精査されます。虚偽の情報が発覚すると以下の問題が生じるため、IMには誠実かつ正確な情報のみを記載することが不可欠です。

- 譲渡側と譲受側の信頼関係が崩壊する

- その後の交渉が困難になる

3. 専門家のサポートを活用する

M&A仲介会社などの専門家のサポートを受けることを強くお勧めします。専門家は以下の点で大きな価値を提供します。

- 譲受候補企業が求める情報や興味を持つポイントを熟知している

- 譲渡企業のウィークポイントを適切に伝える方法を知っている

- 豊富なM&A支援実績に基づいたアドバイスが得られる

会社の強みや製品の優位性、事業運営上の工夫、重要な人材の特徴、現在や将来の課題など、多くの情報は経営者の頭の中に存在します。これらの情報を譲受企業に適切に伝えるためには、詳細なインタビューを実施し、関連する証拠資料を収集してドキュメント化する必要があります。

▷関連:M&A仲介会社とは?業務内容・利用するメリット・選び方・費用

譲受側が注意すべき3つのポイント

1. 情報漏洩防止に細心の注意を払う

IMには譲渡企業の機密事項が多く含まれています。情報漏洩は譲渡対象企業の事業運営に重大な影響を及ぼす可能性があるため、以下に注意が必要です。

- 秘密保持契約書の締結後に開示される資料であることを認識する

- IMの公開範囲と取り扱いに細心の注意を払う

2. 情報の正確性を慎重に精査する

IM記載の情報の真偽を見極めることが、M&Aの可否を判断する上で極めて重要です。以下の点に注意しましょう。

- 譲渡側の認識と実際の状況に差異がないか確認する

- 矛盾点や不明点がないか慎重にチェックする

3. 専門家の意見を積極的に求める

IMには財務、法務、ビジネスなど多岐にわたる情報が含まれています。譲受側の経営陣だけでは全ての側面を正確に判断することは困難です。そのため、能動的に専門家を利用しましょう。

- 不明点や疑問点は必ず確認する

- M&A仲介会社等のアドバイザリーの意見を聞く

- 顧問税理士や顧問弁護士など、各分野の専門家に相談する

▷関連:M&A案件(相手方)の探し方|仲介会社・銀行・士業などを解説

企業概要書(IM)のまとめ

企業概要書(IM)は、視覚的な分かりやすさと、必要な情報の簡潔なまとめが重要です。単なる数字の羅列ではなく、譲渡企業の魅力を最大限に伝える提案書として作成する必要があります。また、企業概要書は譲渡企業の企業価値を適切に評価するための重要な資料となり、より高い譲渡価格の実現にもつながります。

みつきコンサルティングは、M&A仲介専門会社として豊富なM&A支援実績があり、各業種の譲受候補企業のネットワークを持ち合わせております。また経営コンサルティング経験者も多く在籍しており、譲渡対象企業の詳細な事業分析を実施した上でシナジー創出を見込める候補先を紹介に努めております。M&Aご検討の際は、ご相談ください。

著者

- 名古屋法人部長

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。

監修:みつき税理士法人

最近書いた記事

2025年1月15日会社の廃業とは?破産・休業・閉店との違い、2024年の倒産件数

2025年1月15日会社の廃業とは?破産・休業・閉店との違い、2024年の倒産件数 2025年1月13日企業概要書(IM)とノンネームの違い・記載内容・サンプルひな形

2025年1月13日企業概要書(IM)とノンネームの違い・記載内容・サンプルひな形 2025年1月12日経営者向け!M&Aの「のれん」とは?交渉術・時価評価方法を解説

2025年1月12日経営者向け!M&Aの「のれん」とは?交渉術・時価評価方法を解説 2025年1月9日M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

2025年1月9日M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説