M&Aにおける「のれん」とは、譲渡企業の将来収益力を表す無形資産です。譲渡企業の経営者にとって、のれんの理解は適切な企業価値評価と交渉に不可欠です。本記事では、のれんの意味や算定方法、会計・税務などについて解説します。

のれん(代)とは

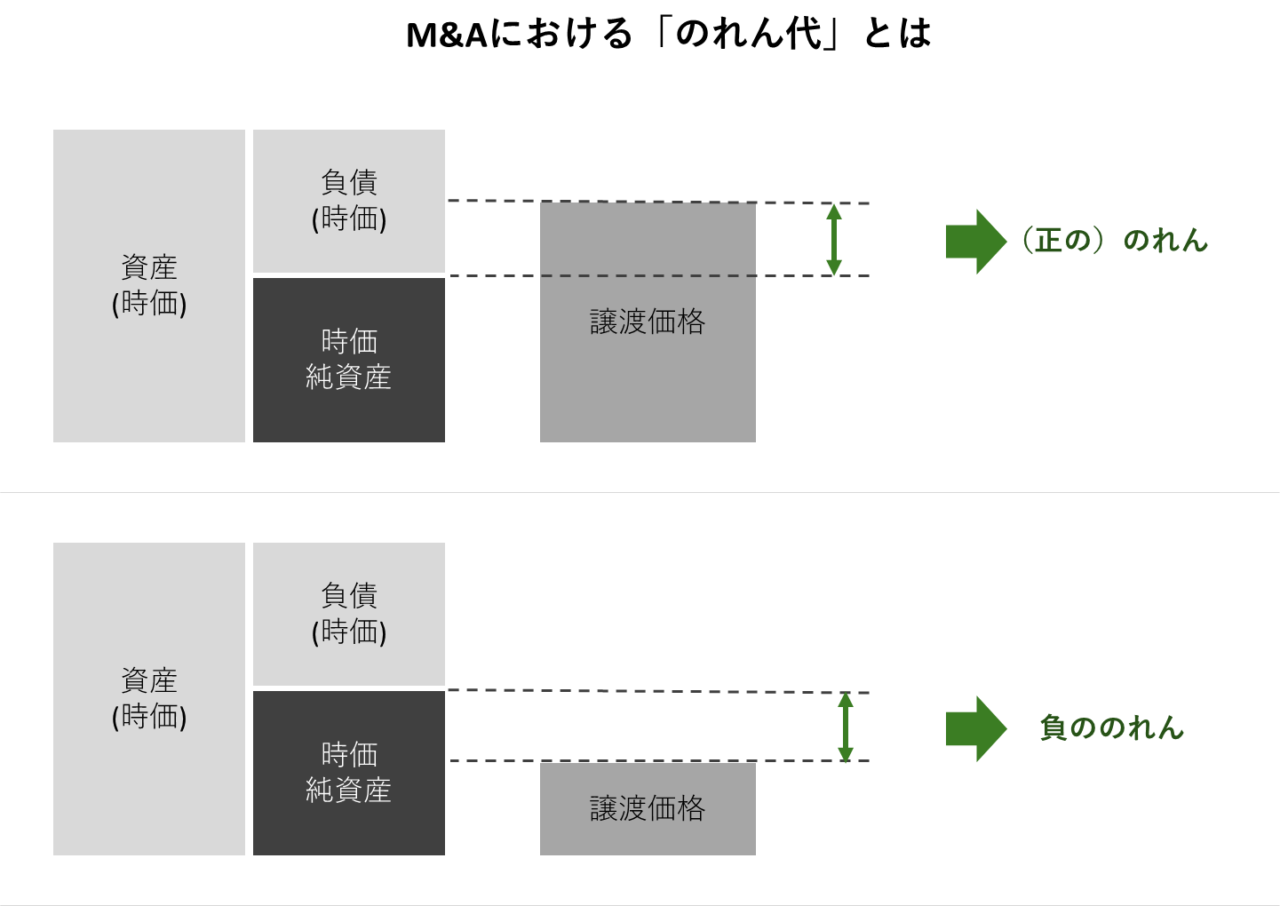

M&Aにおける「のれん」とは、譲渡企業の時価純資産と譲渡価格の差額です。例えば、譲渡企業の時価純資産が3億円で、譲渡金額が5億円の場合、のれんは2億円(5億円-3億円)となります。

のれん = 譲渡価格-譲渡企業の時価純資産

譲渡価格が時価純資産を上回る場合には(正の)のれんが、下回る場合には負ののれんが生じます。

▷関連:M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

名前の由来

のれんの名前の由来は、料亭や旅館にかかっている暖簾です。歴史や伝統のあるお店やサービス水準が高くリーピーターの多いお店は、少し料金が高くても顧客は来店してくれます。この目に見えない収益力が暖簾です。2006年に会社法が施行する以前は、「営業権」と呼ばれていました。

▷関連:M&Aでの営業権とは?メリット・高く評価される方法・算定手法

のれんの内容

のれんの主な内訳としては、一般に以下のようなものが挙げられます。これらの要素が複合的に絡み合い、のれんを形成しています。

| ブランド力、顧客基盤、技術力やノウハウ、人材や組織力、取引先との関係、市場シェア、成長性や将来性、シナジー効果、知的財産権、企業文化や評判、経営陣の能力、立地条件、業界内での競争優位性、規制や許認可、研究開発能力、マーケティング力、生産効率、財務体質、グローバル展開力、サプライチェーン、顧客ロイヤリティ、社内システムや業務プロセス、企業の信用力や評判、従業員の専門性や経験、特許や商標権、企業秘密、データベースや情報資産、販売網やチャネル、ビジネスモデルの独自性、業界内でのリーダーシップ、環境への取り組みや社会的責任、イノベーション能力、資金調達力、リスク管理能力など |

のれん発生の仕組み

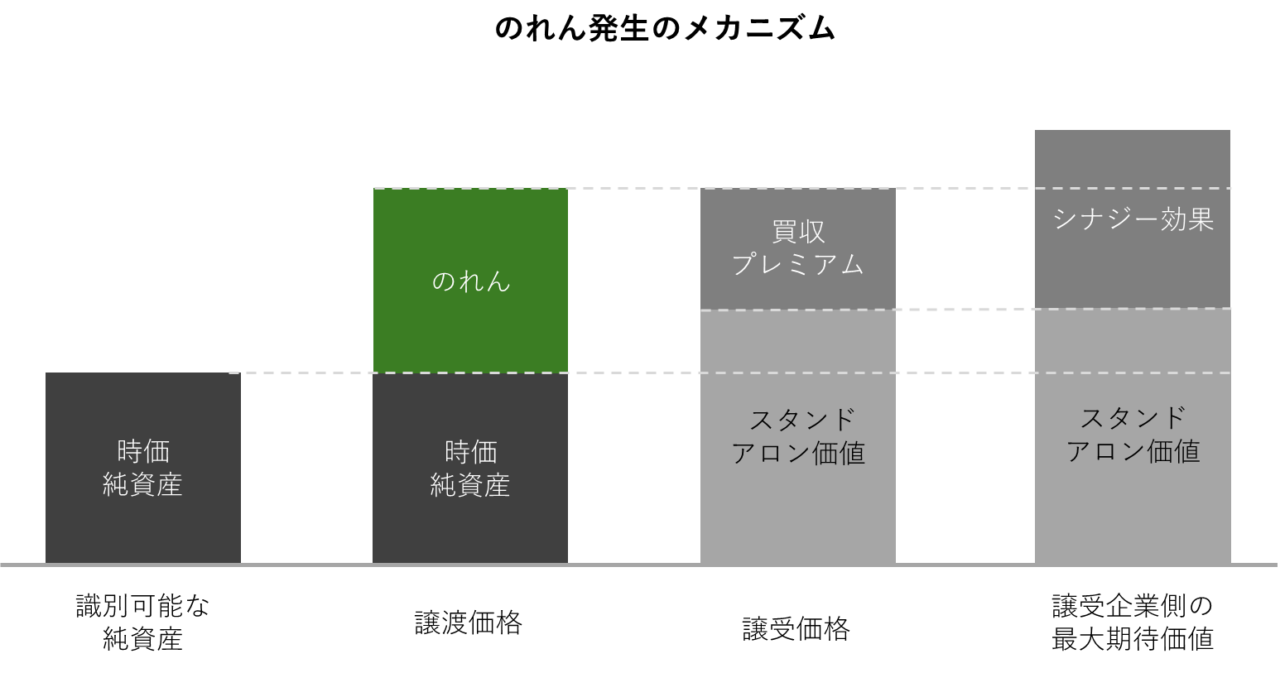

のれんが生じるロジックを、譲受企業側の視点から説明します。

- 譲渡企業がM&Aを行わないとした場合の単独価値を算定します(スタントアロン価値)

- 譲受企業とのM&Aすることで相乗効果が生まれますが、その価値上昇分を定量化します(シナジー効果)

- 譲受企業にとっては、スタドアロン価値とシナジー効果を合算した価値が、そのM&Aで最大限投資できる金額になります(最大期待価値)

- しかし、その全額を投資すると、シナジー効果が全て売主に配分されることになり、譲受企業がM&Aを行う意味がなくなります。そこで、全体のシナジー効果のうち、売主に配分することが妥当な金額を判断します(買収プレミアム)

- スタンドアロン価値と買収プレミアムを合算した金額が、譲受価格(売主にとっては譲渡価格)となります

- このようにして決まった譲受価格と譲渡企業の時価純資産との差額が「のれん」として識別されます

▷関連:M&Aで買収プレミアムを株価に付ける理由|算出方法や注意点とは

のれんの時価評価方法

のれんを直接的に認識して評価することは、後述する一部の企業価値評価方法を採用する場面を除き、ありません。そのため、譲渡企業の価値を算定し、それと時価純資産との差額が、結果として「のれん」として認識・測定されます。

例えば、株式譲渡であれば、算定した株式価値と、譲渡企業の純資産との差額が「のれん」となります。事業譲渡であれば、算定した事業価値と、移転する純資産相当額との差額が「のれん」になります。

以下では、譲渡企業の価値を算定する上での代表的な手法を紹介します。

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

インカム・アプローチ

インカム・アプローチは、将来の収益や予想キャッシュフローを基に株式価値を算出する方法です。主にDCF(ディスカウント・キャッシュフロー)法と配当還元法があります。

インカム・アプローチは、事業計画や将来の予想数値を基に算出するため、譲渡企業の経営者は自社の成長戦略や将来性を適切に説明し、高い評価を得ることが重要です。

DCF法

将来予想されるキャッシュフローを、実現のためのリスクを反映した割引率で現在価値に割り引くことにより、株式価値を算出します。

▷関連:DCF法とは?その計算方法や割引率、メリット・デメリットを解説

配当還元法

将来の予想配当額を利率で割り引くことで元本の株式価値を算出する手法です。

マーケット・アプローチ

マーケット・アプローチは、対象会社と類似する上場会社の経営指標と比較し株式価値を算出する手法です。スタンダードな手法としては類似会社比較法(マルチプル法)があります。

その他にも市場株価法や類似取引法などの手法もあります。マーケット・アプローチは、マーケット(市場)をベースに算出する手法であることから、客観性が保たれます。一方で、マーケットの状況(政策や風評被害など)に大きく左右されてしまうというデメリットもあります。

類似会社比較法(マルチプル法)

同業種の類似上場会社の経営指標と比較して株式価値を算出します。

▷関連:類似会社比較法| EBITDAマルチプル法の流れ・計算方法とは

コスト・アプローチ

コスト・プローチは、純資産をベースに株式価値を算出する方法で、簿価純資産法や時価純資産法があります。また、時価純資産法の派生として、いわゆる年買法(年倍法)という方法もあり、中小企業のM&Aでは多用されています。

コストアプローチは過去の数値に基づいた株式価値評価方法のため、客観性が保たれますが、年買法以外の手法では、将来獲得できるであろう利益を反映させることができないデメリットもあります。

簿価純資産法

貸借対照表の純資産をそのまま株式価値として使用する手法です。M&Aにおいて使用されることはありません。

時価純資産法

評価時点の資産の時価より負債の時価を控除することにより株式価値を算出する手法です。時価純資産の算出には、以下を確認します。

- 貸借対照表に記載されている資産・負債を時価に引き直す

- 土地や有価証券、保険積立金などの含み損益を反映させる

- 不良債権や未払い残業代、退職給付債務などの簿外債務を考慮する

時価純資産の算出には専門的な知識が必要となるため、公認会計士や税理士などの専門家の協力を得ることが望ましいでしょう。

年買法(年倍法)

上記で計算した時価純資産に「のれん」を加算して株式価値を算出する手法です。「のれん」を直接的に評価していく殆ど唯一の手法です。のれんの評価には、以下のような要素を考慮します。

- ブランド力

- 技術力や特許

- 顧客基盤や取引先との関係

- 従業員の能力や組織力

- 市場シェアや競争力

これらの無形資産の価値を適切に評価し、譲渡価格に反映させることが、譲渡オーナーにとって重要な交渉ポイントとなります。

▷関連:年買法とは?年倍法の計算法、注意点、適正年数を詳しく解説!

のれんを高く評価してもらう交渉術

譲渡企業の経営者として、のれんを高く評価してもらうことは、M&A交渉において非常に重要です。以下に、のれんを高く評価してもらうための交渉ポイントを紹介します。ご自身での説明が難しい場合には、経営コンサルティング機能を有するM&A仲介会社の利用を検討しましょう。

▷関連:企業価値評価のタイミングは?M&Aでの算定時期・方法とは

自社の強みを明確化する

自社の強みを整理し、譲受企業に対して効果的にアピールすることが重要です。以下のような点に注目して、自社の価値を明確に示しましょう。

- 独自の技術やノウハウ

- 強固な顧客基盤

- ブランド力や市場での評判

- 優秀な人材や組織力

- 特許や知的財産権

これらの強みを具体的な数字や事例を交えて説明することで、譲受企業に対して自社の価値をより説得力のある形で伝えることができます。

将来の成長性を示す

のれんは将来の収益力を反映するものであるため、自社の成長戦略や将来の事業計画を明確に示すことが重要です。以下のような点を考慮して、将来の成長性をアピールしましょう。

- 市場の成長性と自社のポジション

- 新規事業や新製品の開発計画

- 海外展開や新規市場への進出計画

- 投資計画とそのROI(投資収益率)

- 中長期的な財務目標

これらの計画を具体的かつ実現可能性の高い形で提示することで、譲受企業に対して自社の将来価値をアピールすることができます。

シナジー効果を強調する

譲受企業との統合によって生まれるシナジー効果を具体的に示すことで、のれんの価値を高めることができます。以下のようなシナジー効果を検討し、提案しましょう。

- 販売チャネルの相互活用による売上増加

- 共同研究開発による技術革新

- 調達や生産の効率化によるコスト削減

- 人材や組織の相互補完

- 地理的な補完関係による市場拡大

これらのシナジー効果を具体的な数字を交えて説明することで、買収企業に対してM&Aの価値を明確に示すことができます。

▷関連:シナジー効果とは?M&Aで実現できる相乗効果の種類・事例を紹介

財務情報の透明性と信頼性を高める

のれんの評価には、財務情報の信頼性が不可欠です。以下のような取り組みを行い、財務情報の透明性と信頼性を高めましょう。

- 適切な会計処理の徹底

- 詳細な財務分析資料の作成

- 過去の業績推移と将来予測の根拠の明確化

- 簿外債務や偶発債務の開示

これらの取り組みにより、譲受企業の不安を払拭し、より高い評価を得ることができます。

無形資産の可視化と価値評価

のれんの大きな部分を占める無形資産の価値を可視化し、適切に評価することが重要です。以下のような無形資産の価値を明確にしましょう。

- 特許や商標権などの知的財産権

- 顧客リストや取引先との契約

- 独自のビジネスモデルやプロセス

- 従業員の専門知識やスキル

- 企業文化や組織の強み

これらの無形資産の価値を具体的に示すことで、のれんの評価を高めることができます。

EBITDAの安定性と成長性を示す

EBITDAは、減価償却方法等の会計方針の影響を受けないため、複数の企業を比較するのに有用で、M&Aにおける重要な評価指標となります。以下のような点に注目して、EBITDAの安定性と成長性をアピールしましょう。

- 過去数年間のEBITDAの推移と安定性

- 業界平均を上回るEBITDAマージン

- 将来のEBITDA成長予測とその根拠

- コスト構造の改善によるEBITDA向上策

これらの情報を提示することで、買収企業に対して自社の収益力と将来性をアピールすることができます。

▷関連:EBITDAとは?EBITとの違い・計算方法・利用メリット・注意点を解説

M&A手法の最適化

M&Aの手法によって、のれんの取り扱いや譲受企業側の税務メリットが異なります。以下のような点を考慮して、最適なM&A手法を提案しましょう。

- 株式譲渡の場合の役員退職金スキームの検討

- 株式譲渡であれば、段階取得や部分譲渡などの柔軟な手法の検討

- 事業譲渡や非適格分割による税務上ののれん(資産調整勘定)の活用

適切なM&A手法を選択することで、譲受企業にとってのメリットを最大化し、より高い評価を得ることができます。

▷関連:M&Aの種類のすべて|代表的な手法の利点と欠点・事例も紹介

リスク要因の明確化と対策の提示

のれんの評価には、将来のリスク要因も考慮されます。以下のようなリスク要因を自ら明確にし、その対策を提示することで、譲受企業の懸念を払拭するよう努めましょう。

- 市場環境の変化や競合状況

- 技術革新や規制変更のリスク

- キーパーソンの離職リスク

- 財務リスクや為替リスク

- 訴訟リスクや風評リスク

これらのリスク要因に対する具体的な対策や緩和策を示すことで、譲受企業の信頼を得ることができます。

▷関連:企業買収が失敗する理由とは?失敗する場合・公表成約事例を紹介

のれんの会計処理

のれんに係る会計処理の概要を説明します。

のれんが発生するM&Aの種類

M&Aで最も多用される方法は株式譲渡で、次に事業譲渡です。いずれの方法を採用するかによって、のれんの扱いが異なってきます。

株式譲渡

株式譲渡の場合、譲受側は個別財務諸表上で「のれん」を計上しません。これは、純資産を上回る(または下回る)対価を支払っても、支払額がすべて子会社株式として計上されるためです。ただし、これは個別財務諸表上の扱いであり、連結財務諸表上では「のれん「が計上されます。以下で具体的な会計処理を説明します。

個別財務諸表上の仕訳

(子会社株式)500 / (現金預金)500

株式譲渡における支払対価は、個別財務諸表上ですべて子会社株式として計上されるため、のれんは発生しません。

連結財務諸表上の仕訳

(資産) 1,000 /(負債) 700

(のれん) 200 /(子会社株式) 500

連結財務諸表では、親子会社の個別財務諸表を合算します。子会社(譲渡企業)の純資産300(資産1,000-負債700)と、親会社が計上している子会社株式500との差額200が、のれんとして計上されます。この会計処理は連結財務諸表上のものであり、子会社自身に「のれん」が計上されるわけではありません。そのため、税務上の取り扱い影響を受けません。

▷関連:株式譲渡とは|中小企業の事業承継での利点と欠点・M&A後は?

事業譲渡

事業譲渡では、譲受企業が承継する純資産相当額以上の譲渡対価を支払うと、その差額が「のれん」として計上されます。

▷関連:事業譲渡での「のれん」とは?評価・算定方法、仕訳・税効果を解説

「負ののれん」の意味

負ののれんは、譲渡価格が譲渡企業の純資産(時価)を下回る場合に発生します。

負ののれんが発生する状況

負ののれんが発生する主な状況には以下のようなものがあります。

- 譲渡企業の業績不振や財務状況の悪化

- 緊急の資金需要による売却

- 事業再生や再編を目的とした譲渡

- 市場環境の急激な変化による企業価値の低下

譲渡企業の経営者は、負ののれんが発生する状況を避けるため、常に企業価値の向上に努め、適切なタイミングでのM&A検討を行うことが重要です。

負ののれんの会計処理

日本の会計基準では、負ののれんは発生した事業年度の特別利益として一括計上します。これは、譲受企業の一時的な増益要因となります。譲渡企業の経営者は、負ののれんが発生する可能性がある場合、その理由を明確に説明し、企業価値の向上策を提示することで、より有利な条件での譲渡交渉を行うことになります。

参考:会計基準による違い

のれんの会計処理と償却については、日本の会計基準と国際会計基準(IFRS)で異なる点があります。譲渡企業の経営者は、これらの違いを理解した上で、M&A交渉に臨むことが重要です。

日本の会計基準

日本の会計基準では、のれんを資産として計上し、一定期間にわたって償却を行います。

償却期間

のれんの償却期間は、20年以内の合理的な期間で定額法により償却します。譲渡企業の経営者は、のれんの償却期間が譲受企業の将来の利益に影響を与えることを理解しておくことも大事です。

減損処理

のれんの価値が著しく低下した場合、減損処理を行う必要があります。減損の兆候がある場合、のれんの回収可能価額を見積もり、帳簿価額がそれを下回る場合に減損損失を計上します。譲渡企業の経営者は、M&A後ののれんの価値維持に努めることで、買収企業の将来の財務リスクを軽減し、円滑な事業統合を支援することができます。

国際会計基準(IFRS)

IFRSでは、のれんの償却は行わず、毎年または減損の兆候がある場合に減損テストを実施します。

減損テスト

IFRSでは、のれんを含む資金生成単位(CGU)の回収可能価額と帳簿価額を比較し、回収可能価額が帳簿価額を下回る場合に減損損失を計上します。譲渡企業の経営者は、IFRSを採用している買収企業との交渉において、のれんの減損リスクを最小限に抑えるための事業計画や統合戦略の提案を行うことが重要です。

▷関連:中小企業経営者のための「M&A会計」手法別の処理・種類・のれん

のれんの税務

のれんの税務上の取り扱いは、特に譲受企業側で、会計上の処理とは異なる点があります。譲渡企業の経営者は、これらの違いを理解し、税務面でのメリットを最大化するための交渉を行うことが重要です。

税務上の「のれん」は資産調整勘定

のれんは、税務上は「資産調整勘定」と呼ばれます。会計上の「のれん」のうち、独立した資産として取引される慣習があるもの※は、税務上では営業権として扱います。そのため、会計上の「のれん」から営業権を差し引いた金額を資産調整勘定として扱います。

※ 独立した資産として取引される慣習があるもの:例えば、繊維工業における織機の登録権利、許可漁業の出漁権、タクシー業のいわゆるナンバー権など(法人税基本通達 7-1-5)

「負ののれん」は負債調整勘定

会計上で「負ののれん」として計上した金額は、税務上は「負債調整勘定」として扱います。負債調整勘定は、以下の3つに分類されます。

退職給与負債調整勘定

事業承継で引き継いだ従業員の退職給与債務を引き受けた際の金額です。従業員が退職した場合や退職給与を支給する場合に益金算入となります。

短期重要負債調整勘定

事業承継で引き継いだ事業に関する将来の債務のうち、譲り受けた資産総額の20%を超える金額を指します。この債務は事業譲渡から概ね3年以内に見込まれるものです。その金額に関する損失が発生した場合や3年が経過した場合に、取り崩して益金算入します。

差額負債調整勘定

負ののれんから退職給与負債調整勘定と短期重要負債調整勘定を差し引いた金額です。この金額は5年間で均等に益金算入します。

償却期間

以下のように、会計と税務で償却期間が異なることにより、費用と損金の計上時期にずれが生じます。そのため、税務調整を行う必要があります。

のれん(資産調整勘定)

会計上は20年以内の効果が及ぶ期間で償却します。税務における営業権・資産調整勘定は、残存価額ゼロ、60か月で月割均等償却されます。

負ののれん(差額負債調整勘定)

会計上では発生した事業年度に一括利益計上します。税務上は、資産調整勘定と同様に、残存価額ゼロ、60カ月で均等償却(益金算入)を行います。

損金算入による節税効果

税務上の「のれん」の償却費は損金に算入されます。これにより、譲受企業はM&A後の税負担を軽減することができます。譲渡企業の経営者は、この税務メリットを交渉材料として活用し、より高い譲渡価格を引き出すことができる可能性があります。

M&A手法による税務上ののれんの違い

M&Aの手法によって、譲受企業側での税務上の「のれん」の発生の有無が異なります。

- 株式譲渡:税務上ののれんは発生しない

- 事業譲渡:税務上ののれんが発生

- 非適格分割:税務上ののれんが発生

譲渡企業の経営者は、これらの違いを理解した上で、最適なM&A手法を選択し、税務メリットを最大化する交渉を行うことが重要です。

▷関連:株式譲渡・事業譲渡・会社分割の違い|利点と欠点を比較・選び方は?

譲受企業側の注意点

のれんの評価や会計処理には、譲受企業側にとって、いくつかの注意点や課題があります。譲渡企業の経営者としても、これらの点を理解し、可能であれば対処しておきたいものです。

のれんの減損リスク

のれんは定期的に減損テストを行う必要があり、企業価値が低下した場合には減損処理が必要となります。以下のような点に注意が必要です。

- 買収後の業績が計画を下回る場合の減損リスク

- 市場環境の変化による企業価値の低下

- 減損処理による財務諸表への影響

譲渡企業の経営者は、買収後の統合計画や事業計画の実現可能性を慎重に検討し、減損リスクを最小限に抑える努力が必要です。

のれんの償却期間の設定

日本の会計基準では、のれんの償却期間を20年以内の合理的な期間で設定する必要があります。以下のような点を考慮して、適切な償却期間を提案することが重要です。

- 事業の性質や競争環境

- 技術革新のスピード

- 顧客との契約期間

- 過去の類似事例

適切な償却期間の設定は、買収後の財務パフォーマンスに影響を与えるため、慎重な検討が必要です。

国際会計基準(IFRS)との差異

IFRSを採用している企業との取引では、のれんの会計処理に関する差異に注意が必要です。主な違いは以下の通りです。

- IFRSではのれんの償却を行わず、減損テストのみを実施

- 減損テストの頻度や方法の違い

- 減損損失の戻入れの可否

これらの差異を理解し、買収企業の会計基準に応じた対応を検討することが重要です。

税務上の取り扱いとの差異

会計上ののれんと税務上ののれん(資産調整勘定)の取り扱いの違いに注意が必要です。主な違いは以下の通りです。

- 償却期間の違い(会計上は最長20年、税務上は5年)

- 税務上ののれんの損金算入可能性

- M&A手法による税務上ののれんの発生有無

これらの差異を理解し、税務メリットを最大化する交渉を行うことが重要です。

負ののれんへの対応

買収価格が時価純資産を下回る場合、負ののれんが発生します。負ののれんへの対応には以下のような点に注意が必要です。

- 負ののれんの発生理由の明確化

- 一括利益計上による財務諸表への影響

- 買収企業との価格交渉への影響

負ののれんが発生する可能性がある場合、その理由を明確に説明し、企業価値向上策を提示することが重要です。

中小企業特有の課題

対象会社が中小企業の場合、以下のような課題に特に注意が必要です。

- 財務情報の信頼性向上

- 無形資産の価値の可視化

- 事業計画の蓋然性

- 経営者保証や個人資産との関係整理

これらの課題に適切に対応することで、より高い評価を得ることができます。

M&Aにおける「のれん」のまとめ

譲渡側にとっての「のれん」の理解は、企業価値を高める為に欠かせない要素です。譲受側にとっての「のれん」はM&A成功を目指す上で、譲渡側との重要協議事項となり、M&A失敗にも繋がる要因の一つです。利益が相反する両者にとって大きな交渉ポイントとなることは間違いないため、専門家を活用しながら「のれん」の評価額を正しく見極めることが大切です。

みつきコンサルティングは、経営コンサルティング経験者も多く在籍しており、譲渡企業や譲受企業の詳細な事業分析を実施した上でシナジー創出を見込める候補先の紹介が可能です。M&A検討の際は、みつきコンサルティングへご相談ください。

著者

- 名古屋法人部長

-

人材支援会社にて、海外人材の採用・紹介事業のチームを率いて新規開拓・人材開発に従事。みつきコンサルティングでは、強みを生かし人材会社・日本語学校等の案件を中心に工事業・広告・IT業など多種に渡る案件支援を行う。

監修:みつき税理士法人

最近書いた記事

2025年1月15日会社の廃業とは?破産・休業・閉店との違い、2024年の倒産件数

2025年1月15日会社の廃業とは?破産・休業・閉店との違い、2024年の倒産件数 2025年1月13日企業概要書(IM)とノンネームの違い・記載内容・サンプルひな形

2025年1月13日企業概要書(IM)とノンネームの違い・記載内容・サンプルひな形 2025年1月12日経営者向け!M&Aの「のれん」とは?交渉術・時価評価方法を解説

2025年1月12日経営者向け!M&Aの「のれん」とは?交渉術・時価評価方法を解説 2025年1月9日M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

2025年1月9日M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説