営業権とは、企業の人材やブランド力、立地、ノウハウなど将来において収益を生み出す源となる無形資産です。営業権は、M&Aの際には譲渡価格を大きく左右する要素となり重要です。本記事では、営業権とは何か、その算出方法、M&Aの営業権を高く評価してもらうポイントなどを解説します。

営業権とは

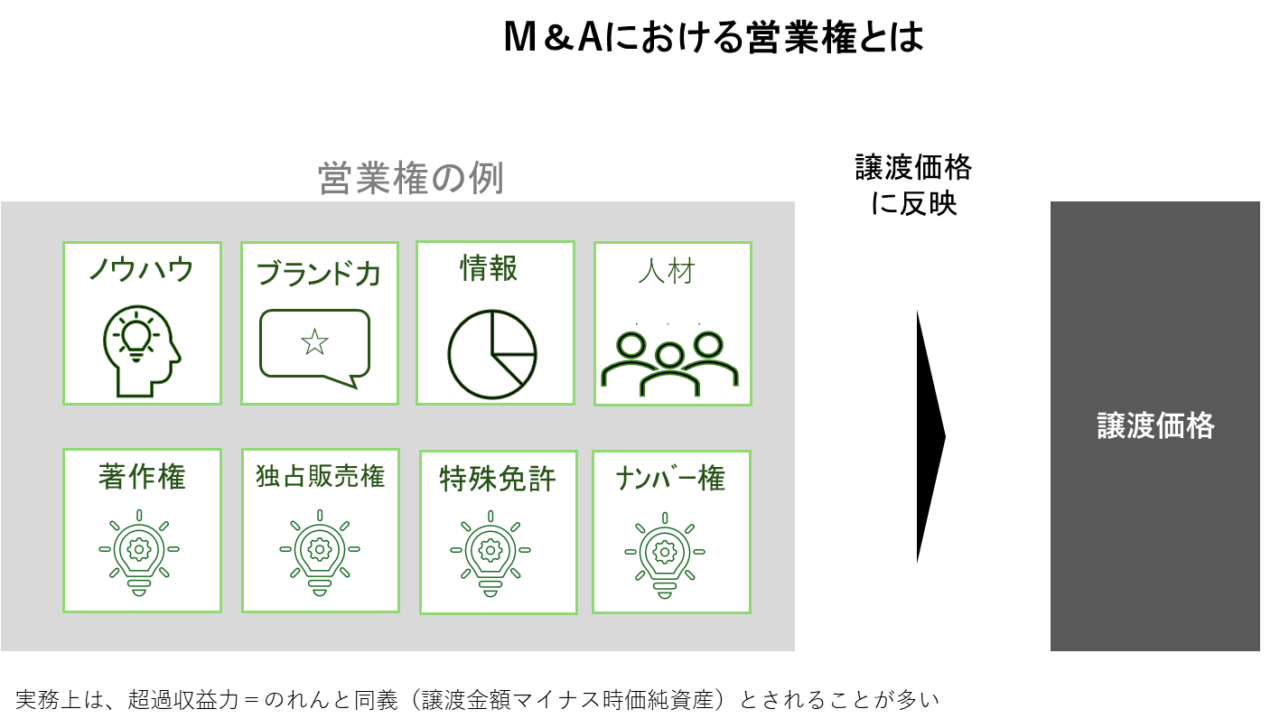

営業権とは、超過収益力を表す無形資産です。具体的には、現金預金や商品の在庫などの目に見える資産ではなく、会社が将来に渡って収益を上げるために必要となる無形固定資産(ノウハウやブランド価値、取引先などのネットワーク、従業員、技術、顧客リスト等)を包含する概念です。M&Aにおいては、譲渡価格に大きな影響を持っているため、譲渡側・譲受側の双方がよく理解しておく必要があります。

▷関連:M&Aとは何か?方法・価格・利点と欠点・流れを簡単に解説

のれんとの違い

営業権と「のれん」は、実務上は殆ど同じ意味合いで使用されています。のれんは、主に会社法や企業会計において使用される用語で、M&Aでは譲渡価格と時価純資産との差額になります。この差額を、俗に「営業権」と呼ぶことがあるわけです。

厳密には、営業権は、差額概念である「のれん」と一部は重複しつつも、具体的かつ客観的に識別可能な権利等があれば、それは「のれん」とは別個の営業権として認識し得ます。例えば、著作権や漁業権、タクシー業におけるナンバー権などです。これら狭義の営業権は、M&Aにおける譲受企業側の会計処理でも「のれん」と分けて貸借対照表に計上されることがあります。

▷関連:M&A(事業譲渡)における「のれん」とは?算定方法・注意点

参考:税務当局の考え方

2006年の会社法の施行を機に、財務諸表等規則と会社計算規則では、無形固定資産の名称が営業権から「のれん」に変更されました。そのため、法人税上の営業権も、新しい規則の「のれん」と同じものだと解釈する意見があります。しかし、企業会計では、従来の営業権の考え方とは異なる「のれん」の定義が導入されました。この新しい「のれん」は、差額概念で説明できるものです。一方で、従来の営業権の考え方は引き続き存在します。法人税法上の営業権は基本的にこの考え方と同じだと考えられます。

本記事での前提

上記のように、正確には営業権と「のれん」は一致しない部分がありますが、両者の大部分は同じであり、その違いが実務上論点となることは殆どありません。そのため、以下では営業権=のれんの前提で、解説をしていきます。

M&Aでの営業権のメリット

営業権が認識されることで得られる譲渡側と譲受側それぞれのメリットは以下のようなものです。

譲渡側のメリット

営業権を高く評価してもらうことで、譲渡価格が高くなります。

営業権(のれん)の評価は、相手企業によって大きく異なります。営業権を高く評価してもらうためのポイントを紹介します。

自社の強みをアピールする

自社の強みをアピールすることができるように、下記のような取り組みを行っておくと良いでしょう。

- 企業のブランド力としての技術力や知見を高めておく

- 従業員・取引先と良好な関係を築く

- 財務管理を徹底する

- 自社の評価ポイントや将来性をまとめておく

M&Aは複数の企業と交渉する

譲受側にもさまざまなニーズがあり、それぞれ評価も異なります。それゆえに、複数社との交渉し、より高い評価をしてくれる企業を探すことは重要です。

▷関連:M&Aで「会社を売りたい」経営者へ。売り手の利点と欠点・注意点

譲受側のメリット

営業権は「のれん」として資産として計上し、企業会計上は、一般に費用として償却されます。

税務上は、M&Aが事業譲渡により行われた場合には、譲受企業では5年で償却され、その償却費は損金に算入され、節税に繋がります。M&Aが株式譲渡による行われた場合には、税務上は、資産として認識されず、よって償却費の損金算入効果もありません。

▷関連:事業譲渡とは|利用するケース・利点と欠点・手続・税金を解説

▷関連:株式譲渡とは|中小企業の事業承継での利点と欠点・M&A後は?

譲渡価格を算定する3つの方法

M&Aの交渉の基準に用いられる企業価格算定方法は、以下の3つに分類されます。

- マーケット・アプローチ(類似した上場企業との比較による算定方法)

- コスト・アプローチ(純資産をもとにした算定方法)

- インカム・アプローチ(将来的な収益とリスクをもとにした算定方法)

それぞれの分類の算定方法のメリットとデメリットについて解説します。

▷関連:企業価値評価のタイミングは?M&Aでの算定時期・方法とは

コスト・アプローチ

コスト・アプローチは、企業の純資産価値を基準に価格算定する方法です。企業の貸借対照表をもとに総資産から総負債を差し引き、純資産を算出することでM&Aの価格を算定する方法です。コスト・アプローチには、簿価純資産法、時価純資産法、時価純資産+営業権法などがあります。

メリット

- 客観性に優れた価値が算出可能

- 誰が算出しても同じ結果になる

デメリット

- 時価純資産+営業権法以外の方法は、将来的な収益価値を反映できない

- 今後も存続する企業の評価には適さない

インカム・アプローチ

インカム・アプローチとは、これから期待できる収益性をベースに価格を算定する方法です。譲渡企業が将来生み出すと期待される利益、キャッシュフローなどを基準に企業価値を算定します。大手企業や成長性の高いベンチャー企業など、さまざまな企業で採用される方法で、DCF法・配当還元法といった方法があります。

メリット

- 将来的に得られる収益性を企業価格に反映できる

- 譲渡側、譲受側の相乗効果を考慮できる

- 企業価値の妥当性を把握しやすい

デメリット

- 将来的な収益性を見込むため、主観性や恣意性を排除できない

- 情報収集に時間がかかる場合がある

マーケット・アプローチ

マーケット・アプローチとは、譲渡企業を同業他社の時価総額と比較したり、過去の買収事例を参考にしたりする手法のことです。上場している同業他社などから企業価値・事業価値を推定する市場価値に着目した方法で、市場株価法・類似企業比較法・類似取引比較法などの方法があります。

メリット

- 参考データが得やすく、市場の需要を反映できる点

- 計算式に当てはめるだけで評価できる

- 株価やEBITDAなど公開されている指標を使うため客観性が高い

デメリット

- 株式市場に影響されやすい点

- 純利益額は資本施策、特別損益などの影響を受けやすい点

▷関連:企業価値評価とは?流れ・費用・算定方法・M&A実務でのポイント

M&Aにおける営業権の算出方法

営業権を算出する前提としての企業価値算定について、主な方法を解説します。

年買法(営業利益・経常利益・減価償却費を使用)

年買法(年倍法)は、貸借対照表の純資産を時価純資産に修正したものに営業権を加算して企業価値を算出する方法です。ここで言う営業権とは、のれんと呼ばれることもあり、企業の年間の収益力を単年度から複数年分(通常1年から5年)を乗じて算出します。営業権の算定方法は、ケースバイケースですが、例えば以下ように計算されます。

営業権(のれん)=(営業利益+減価償却費)×年数(2~4年など)

将来性があって収益が安定している企業ほど営業権の評価年数は長くなり、逆に将来性が見込めない企業は短くなります。何年分で算出するかは譲受側、譲渡側の双方で取り決める形となります。

▷関連:年買法とは?年倍法の計算法、注意点、適正年数を詳しく解説!

DCF法

DCF法は、ディスカウントキャッシュフローの略で、事業計画により想定される将来的なキャッシュフローを、現在の価値で割り引いて企業価値を算出する方法です。

DCF法に用いるキャッシュフローは、企業の利益から想定される税金や投資額を差し引いた金額で、フリーキャッシュフローと呼ばれます。事業計画をもとに算出するので、恣意性が入ってしまう傾向があります。

▷関連:DCF法とは?その計算方法や割引率、メリット・デメリットを解説

類似企業比較法(マルチプル法)

類似企業比較法は、類似している上場企業の株価と比較して、非上場企業の株式価値を算出する方法です。評価する企業の規模や売上高などをもとに算出するマルチプル(倍率)法とも呼ばれ、代表的な計算方法には、PBR法、PER法、EBITDA法の3種類があります。事業内容や規模が類似している企業がある場合に用います。

▷関連:類似会社比較法| EBITDAマルチプル法の流れ・計算方法とは

その他の算定方法

上記の3つが代表的な価値算定方法ですが、以下のような方法もあり、参考までに紹介します。

超過収益法

超過収益法は、無形固定資産の価値の活用により、将来得られる利益を算出する方法です。優秀な人材、ブランド力、技術力、販路、ノウハウなどが対象ですが、計算が複雑になりやすく、有形資産と比較して、超過収益力等の無形資産評価は非常に難しいです。

企業価値差額法

企業価値差額法は、マーケット・アプローチやインカム・アプローチにて算出した事業価値から、時価資産額を控除した額を無形固定資産とする方法です。これは既述の超過収益法に類似している点があり、超過収益法は期待収益を超過した収益分の現在価値を無形資産の価値と捉えています。それに対し企業価値差額法は、時価の資産価値を超過した分の価値が、無形資産と捉える考え方です。つまり、先に収益の差額を算出し、後で差額を現在価値に戻すのが超過収益法で、先にキャッシュフローの現在価値である事業価値を算出し、後で差額を算出するのが企業価値差額法です。

実査査定法

実査査定法は、事業を行う工場・事業所などの現場に、譲受側の従業員が実際に赴き、企業価値を算出する方法です。現場に赴いた従業員の価値観や印象の影響を受けますが、無形固定資産を直接確かめられるため、実態や現場を重視したい場合に適しています。

▷関連:事業売却の相場と金額の決まり方|価格算定方法・交渉ポイント

営業権の税務処理

M&Aに際し、営業権を含んだ事業を譲渡した場合、消費税や法人税が課税されることになります。本章では、譲渡側・譲受側それぞれの関連税務について、その概略を説明します。

譲渡側の税務

営業権には、消費税と法人税が課税されます。消費税は、譲受側から支払われた金額を譲渡側が納税し、法人税は、譲渡資産の簿価と譲渡金額の差額が課税所得となり、譲渡側が納税します。

譲受側の税務

営業権や事業を譲り受けた場合、これらの取引は消費税法上、課税取引に該当するため、譲渡金額に加えて支払うこととなります。納税自体は譲渡側が行いますが、消費税を負担するのは譲受側となります。

営業権の償却

営業権や営業権を含む事業を譲り受けた場合、譲受側は営業権を償却することになります。譲渡金額と純資産の差額が営業権となり、税務上の営業権は「資産調整勘定」として5年間の定額で償却することになります。なお、株式譲渡の場合は、株式が譲渡されるのみであるため、営業権は生じず、償却することができません。

▷関連:自社株式を譲渡するときの価格は?税務上の時価とM&A株価の違い

M&Aにおける営業権のまとめ

M&Aにおいては、営業権をしっかりアピールすることで、営業権を最大限に評価してもらえる譲受先を見つけることができ、しいてはM&Aの成功につながるといっても過言ではありません。一方で、営業権の算定やお相手選び交渉といった行為は専門性が問われるものであり、M&A仲介会社などの専門家のアドバイスが重要です。

みつきコンサルティングは、税理士法人グループのM&A仲介会社として15年以上の業歴があり、中小企業M&Aに特化した経験実績が豊富なM&Aアドバイザーが多数在籍しております。みつき税理士法人と連携することにより、非上場会社の営業権の価格算定も得意としておりますので、M&Aをご検討の際は、成功するM&A仲介で実績のある、みつきコンサルティングに是非ご相談ください。

著者

- 事業法人第三部長

-

宅食事業を共同経営者として立ち上げ、CFOとして従事。みつきコンサルティングでは、会計・法務・労務の知見を活かし、業界を問わず、事業承継型・救済型・カーブアウト・MBO等、様々なニーズに即した多数の支援実績を誇る。

監修:みつき税理士法人

最近書いた記事

2025年1月19日中小企業のM&A仲介とは?費用・メリット・他業者との違い・選び方

2025年1月19日中小企業のM&A仲介とは?費用・メリット・他業者との違い・選び方 2025年1月18日M&Aで従業員の待遇はどう変わる?M&Aのメリットや注意点を解説

2025年1月18日M&Aで従業員の待遇はどう変わる?M&Aのメリットや注意点を解説 2025年1月16日化粧品業界のM&A事例18選!メリット・売却価格相場・成約事例

2025年1月16日化粧品業界のM&A事例18選!メリット・売却価格相場・成約事例 2025年1月15日廃業とM&A売却の比較|利点と欠点・税金面・後継者難倒産が増加

2025年1月15日廃業とM&A売却の比較|利点と欠点・税金面・後継者難倒産が増加